Оценка бизнеса в целях реструктуризации Оценка бизнеса необходима для выбора обоснованного направления реструктуризации предприятия. В процессе оценки выявляют альтернативные подходы к управлению предприятием и определяют, какой из них обеспечит предприятию максимальную эффективность, а следовательно, и более высокую рыночную цену, что и является основной целью собственника и задачей управляющих фирм в рыночной экономике. Процесс реструктуризации направлен на обеспечение эффективного использования производственных ресурсов, приводящего к увеличению стоимости бизнеса.

Термин ≪реструктуризация≫, пришедший в Россию вместе с другими новыми понятиями, связанными с ведением бизнеса, сегодня применяется очень часто для обозначения процессов организационной и финансовой перестройки управления компаниями.

Реструктуризация — это совокупность мероприятий по комплексному приведению условий функционирования компании в соответствие с изменяющимися условиями рынка и выработанной стратегией развития данной компании. Реструктуризация нацелена на быстрое скачкообразное улучшение показателей деятельности компании. Чтобы выяснить, в чем заключается ее смысл, следует обратиться к западному опыту.

Содержание понятия реструктуризации даже в западной экономике не является устоявшимся. Впервые о реструктуризации заговорили еще в 80-х годах XX в., когда экономика США пережила ряд кризисных явлений, первопричинами которых были мировой энергетический кризис, вызвавший экономический спад, а также усиление конкуренции со стороны других развитых стран, и, прежде всего, Японии и ФРГ. Примером реструктуризации, проведенной в тот период, являются действия руководства компании ≪Крайслер≫ — производителя автомобилей. К 1981 г. из-за сильного спада продаж, вызванного мировым энергетическим кризисом, дальнейшее существование компании оказалось под вопросом. Меры, предпринятые вновь назначенным генеральным директором компании, включали сокращение численности персонала, закрытие и распродажу убыточных подразделений, реструктуризацию долга, смену продуктовой стратегии. В результате уровень продаж был восстановлен, а компания — спасена.

Рост реструктуризации, наблюдавшийся в 80-х годах, объясняется тем, что послевоенная экономика западных стран активно способствовала формированию малоэффективных промышленных конгломератов, часто занимавшихся многими не связанными между собой видами бизнеса. Можно привести в пример производителя бытовой электроники фирму ≪Сони≫, в течение нескольких лет владевшую киностудией≪Коламбия пикчерз≫, нефтяную компанию ≪Бритиш петролеум ≫, которая в 70-х годах пыталась заниматься добычей угля и производством металлов, а также химическим производством; более поздние примеры — финансово-промышленные концерны Кореи ≪Дэу≫ и ≪Киа≫. Кризисные явления в мировой экономике только подчеркнули слабости таких компаний — наличие малоэффективных и непрофильных видов бизнеса, распыление внимания руководства, перекрестное субсидирование отдельных продуктов и подразделений, да и просто неэффективное вложение капитала.

Реструктуризация в США в 80-х годах смогла состояться только благодаря достаточно сильному контролю со стороны финансового рынка. Дисциплинирующее воздействие финансового рынка проявилось в многочисленных поглощениях малоэффективных компаний. Получив контроль над компанией через скупку акций, поглощающие группы распродавали ее активы по частям, повышали эффективность работы оставшихся подразделений, после чего продавали акции по значительно более высокой цене. Чтобы избежать угрозы поглощения, руководство компаний вынуждено было повышать эффективность своей работы самостоятельно. Созданная в итоге стоимость в масштабах экономики США составила сотни миллиардов долларов, хотя при этом около трети крупных корпораций прекратили свое существование.

Реструктуризация, однако, не исчерпывается только антикризисными мерами. В условиях дальнейшей интеграции национальных экономик в мировое хозяйство и ужесточения конкуренции, ускорения технического прогресса, сокращения жизненного цикла товаров и услуг вероятность наступления кризисного состояния резко повышается. Поэтому возникает необходимость в качественно новых подходах к организации бизнеса, ориентированных на поддержание долгосрочного развития компании. Их поиск и внедрение в течение последних 20 лет не могли не отразиться на содержании процесса реструктуризации, выдвигая ее стратегическую составляющую на первый план.

Среди подобных подходов можно отметить, например, тотальное управление качеством, систему ≪точно в срок≫ и реинжиниринг процессов. В тех случаях, когда они были успешно реализованы в ходе организационных преобразований, эффект был впечатляющим. Например, автомобильная компания ≪Дженерал моторз≫ в результате введения системы ≪точно в срок≫ сократила товарные запасы на 75%, что дало экономию на оборотных средствах в 6 млрд дол. США. Реинжиниринг оперативного управления позволил сети ресторанов быстрого обслуживания ≪Такс белл≫ увеличить объем продаж за восемь лет в шесть раз при общем снижении объемов продаж в отрасли.

Тем не менее проведение подобных преобразований было сопряжено с колоссальными сложностями. Известно, например, что реализация проектов по внедрению тотального управления качеством в начале 90-х годов в 75% случаев заканчивалась неудачей. Внедрение японской модели гибких производственных систем и концепций тотального управления цепочкой распределения также оказалось сложным для западных компаний и потребовало перестройки взаимоотношений с поставщиками и покупателями.

Более того, внедрение новых моделей управления потребовало переосмысления ≪мягкой≫ стороны бизнеса, прежде всего управления человеческими ресурсами и организационного развития. Недоучет этих аспектов вызывал сопротивление сотрудников и существующей организационной структуры проведению реструктуризации и, как следствие, порождал многочисленные неудачи. Поэтому вполне понятно, что реструктуризация, ограниченная созданием новой экономической модели компании и оптимизацией ее активов, производственных и управленческих процессов, не только не обеспечивает выход компании на траекторию устойчивого развития, но и ведет ее к смерти.

Итак, можно сделать следующие выводы:

— реструктуризация является ответом компании на неблагоприятные прерывистые изменения внешней среды;

— реструктуризация направлена на обеспечение развития и конкурентоспособности компании в долгосрочной перспективе;

— реструктуризация предполагает комплексную перестройку экономической, производственной и социальной систем компании.

В условиях переходной экономики, и особенно экономики российской, реструктуризация становится еще более сложной задачей, поскольку кризисное состояние компаний является системным и чрезвычайно глубоким, а имеющиеся в распоряжении управляющих ресурсы и возможности — ограниченными. Специфика реструктуризации как стратегии преодоления кризисного состояния применительно к российским компаниям состоит в необходимости, во-первых, резкого повышения эффективности управления компанией, а во-вторых, создания механизмов адаптации предприятия к конкурентной рыночной среде. Решение подобных проблем и в западной экономике требует достаточно сложных управленческих навыков. Российские же предприятия столкнулись с отсутствием должных навыков управления во всех функциональных областях.

Многочисленные примеры реструктуризации российских предприятий показывают, что речь идет не просто о замене управленческих кадров, а о создании целых областей управления с нуля. Необходимыми для этого организационными ресурсами располагали, пожалуй, только наиболее крупные компании. Лишь немногие из них представляли направление своего движения и еще меньшее число смогло обеспечить необходимую для проведения реструктуризации поддержку руководства.

К сожалению, государственная политика скорее препятствовала, чем способствовала радикальному реформированию предприятий, что в немалой степени было вызвано недопониманием реального масштаба проблем. Наиболее известный правительственный документ в этой области — Методические рекомендации по реформированию организаций (утверждены приказом Министерства экономики РФ от 01.10.1997 № 118) являются кратким изложением стандартных технологий ведения бизнеса в западной экономике. Не говоря уже о том, что применение этих технологий требует, по меньшей мере, взвешенного подхода, документ не затрагивает ряд существенных аспектов реструктуризации, не раскрывает инновационных методов управления и не предлагает методику разработки плана реструктуризации.

Проведение реструктуризации в ее западном понимании затруднено еще и потому, что это требует от руководства и работников предприятия (именно эти заинтересованные группы получили контроль на большей части приватизированных предприятий) немедленных и значительных жертв, причем очень часто при отсутствии гарантии успешного исхода. Гораздо более привлекательной (и распространенной, например, в угольной отрасли) является альтернатива, когда при гарантии сохранения рабочих мест коллектив фактически предоставляет руководству права контроля, и обе группы совместно оказывают давление на органы власти.

Задачи реструктуризации, традиционные для западной экономики, — преодоление кризисного состояния компании и обеспечение долгосрочного стратегического развития — в условиях российской экономики дополняются необходимостью повышения эффективности производства. Чтобы представить масштаб решаемых задач, целесообразно сравнить такой часто применяемый показатель эффективности, как объем продаж на одного занятого, у российских компаний-экспортеров и у их западных конкурентов.

В 1998 г. ведущая российская нефтяная компания ≪Лукойл≫ получила выручку в размере 800 000 руб. (около 100 000 дол.) на одного работающего, тогда как аналогичный показатель в западных нефтяных компаниях составлял около 1 000 000 дол. на одного работающего (например, в ≪Роял Датч≫ — 975 000 дол., в ≪БП Амоко≫ — 1 040 000 дол.). Объем реализации у ведущего американского производителя алюминия, компании ≪Алкоа≫, в 1998 г. превысил объем реализации крупнейшего российского производителя ОАО ≪БрАЗ≫ в 30 раз при разнице в численности работников всего в 12 раз. В таких условиях конкурентоспособность можно сохранять только в краткосрочной перспективе за счет относительно низких цен на сырье и рабочую силу.

Реструктуризация, как правило, включает постепенное сокращение численности сотрудников (иногда на 50% и более), выделение непрофильных и убыточных видов деятельности (к ним относится, в том числе, содержание жилищного фонда и социальной сферы), сокращение неэффективно используемых активов, постановку налогового планирования с целью максимального снижения налоговых выплат. Для многих предприятий, особенно начинающих реструктуризацию сейчас, актуален вопрос реструктуризации накопленной задолженности поставщикам, бюджету и государственным внебюджетным фондам.

Как показывает практика, при проведении реструктуризации как отдельных компаний, так и финансово-промышленных групп, первоочередной мерой стала реорганизация управления на корпоративном и функциональном уровне, а также в структурных подразделениях. Первая практическая проблема реструктуризации состоит в отсутствии адекватной для намеченных мер системы управления. Неадекватность выражается в методической и технической слабости, недостаточной координации всех систем управления, и прежде всего систем финансового учета и контроля, поставок и сбыта, что попросту ведет к недостатку информации для полноценного управления предприятием. Например, реструктуризация Горьковского автомобильного завода началась с построения системы бюджетирования, что позволило упорядочить внешние финансовые потоки (завод страдал от наличия большого числа посредников, высокой доли бартера и зачетов в расчетах) и взять под контроль процесс формирования себестоимости продукции. Появление информационной системы в дальнейшем дало возможность осмысленно подойти к решению проблем в области производства (дизайна, контроля за качеством, перевооружения производства), сбыта (была создана собственная дилерская сеть) и оптимизации стратегического портфеля (ГАЗом проводилась предпродажная подготовка выделяемых непрофильных подразделений и социальной сферы).

Примерно такие же проблемы решались и АО ≪Дормаш≫. По плану реструктуризации структурным подразделениям интегрированной компании была передана ответственность за производство и сбыт, что потребовало внедрения не только бюджетирования, но и систем внутреннего заказа и оценки деятельности руководителей подразделений.

В ОАО ≪Онежский тракторный завод≫ реструктуризация заключалась в выделении структурных подразделений в самостоятельные дочерние общества, при этом были внедрены и уже перечисленные элементы систем управления. Особое внимание было уделено формированию системы взаимоотношений между головным и дочерними обществами.

Опыт реструктуризации российских предприятий показывает, что реальный процесс реструктуризации на практике оказался очень длительным и почти во всех случаях незавершенным. Это связано и со сложностью преобразований, и с налагаемыми на них ограничениями, и с новизной возникающих управленческих задач для руководства и сотрудников предприятий. Поэтому неудивительно, что на крупном российском предприятии только организация новой системы управления может растянуться не на один год, а реструктуризация зачастую проводится в несколько этапов. Промежуточные результаты могут быть довольно значительными. Так, в ОАО ≪Онежский тракторный завод≫ через три года после начала преобразований реальная выработка на одного сотрудника возросла в 2—,5 раза, а в ОАО ≪Новосибирский оловянный комбинат≫ объем физического производства на одного работника за четыре года совершенствования структуры управления увеличился на 60%.

Исследование предприятия в целях реструктуризации проводится в три этапа.

1. Анализ текущего состояния предприятия, производственных и финансовых планов руководства.

2. Детализированный финансовый анализ предприятия и выявление внутренних факторов, способствующих росту его стоимости.

3. Анализ возможностей реструктурирования:

— организационного (продажа производственных подразделений, покупка компаний, слияние, создание совместного предприятия, ликвидация подразделения и т.д.);

— финансового (принятие решений в отношении задолженности, увеличения собственного капитала).

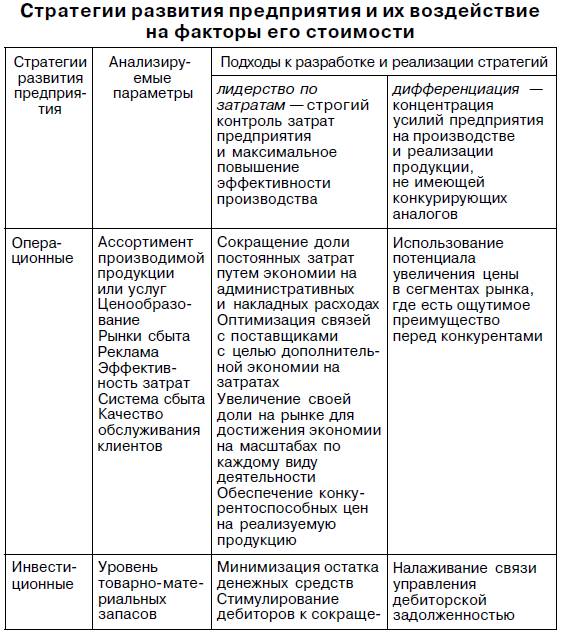

Главная цель реструктуризации — поиск источников развития предприятия (бизнеса) на основе внутренних и внешних факторов. Внутренние факторы основаны на выработке операционной, инвестиционной и финансовой стратегий, а внешние — на реорганизации видов деятельности и структуры предприятия. Внутренние факторы представлены в табл. 2.2.

Таблица 2.2

Последовательное осуществление того или иного варианта стратегий приводит к максимальному увеличению денежного потока и, как следствие, к повышению стоимости предприятия.

Внешние факторы включают реорганизацию видов деятельности и структуры предприятия. Внешнее развитие предприятия основывается на купле (продаже) активов и подразделений, слияниях и поглощениях. Преследуются следующие стратегические цели:

— повышение стоимости бизнеса за счет изменения структуры активов;

— аккумулирование средств на главных направлениях развития бизнеса;

— сохранение корпоративного контроля.

Реструктуризация возможна в случаях, когда различаются текущая стоимость предприятия и потенциальная стоимость, достигаемая после реструктуризации с учетом инвестиционных затрат на ее проведение.

Базовым при расчете стоимости предприятия в целях реструктуризации является метод дисконтирования денежных потоков, а реструктуризация рассматривается как вариант капиталовложений с первоначальными затратами и ожидаемой в будущем прибылью.

Обратимся к законодательству. Согласно ст. 57 ГК РФ и ст. 15 Федерального закона от 26.12.1995 № 208-ФЗ ≪Об акционерных обществах≫ общество может быть добровольно реорганизовано в форме слияния, присоединения, разделения, выделения и преобразования.

Под слиянием понимается возникновение нового общества путем передачи ему всех прав и обязанностей двух или нескольких обществ, с прекращением существования последних.

Под присоединением признается прекращение деятельности одного или нескольких обществ с передачей всех их прав и обязанностей другому обществу. При присоединении одного общества к другому к последнему переходят все права и обязанности присоединяемого общества.

Под разделением общества признается прекращение деятельности общества с передачей всех его прав и обязанностей вновь создаваемым обществам.

Под выделением общества признается создание одного или нескольких обществ с передачей им части прав и обязанностей реорганизуемого общества без прекращения деятельности последнего.

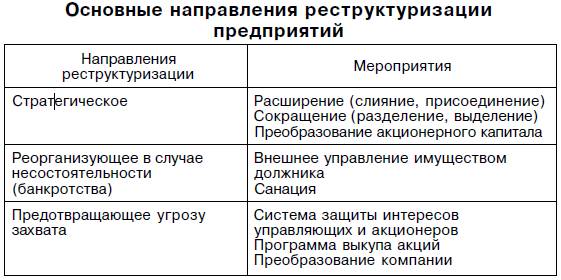

Основные направления реструктуризации предприятий и соответствующие мероприятия представлены в табл. 2.3.

Таблица 2.3

Сокращение (разделение, выделение) предприятия (особенно финансово-убыточного) — это выделение из его состава в качестве подконтрольных, но оперативно самостоятельных юридических лиц (дочерних и зависимых предприятий) бывших подразделений и (или) структурных единиц, которые до сих пор специализировались на определенных товарах или услугах, которые могут быть реализованы внешним покупателям (на сторону). Чаще всего эта операция осуществляется в форме учреждения соответствующих дочерних акционерных обществ на базе имущества, имевшегося у предприятия. Это делается посредством:

— передачи упомянутого имущества в соответствии с его текущим стоимостным эквивалентом в уставный фонд учреждаемой фирмы (покупки за рыночную стоимость данного имущества некоторого пакета акций учреждаемого акционерного общества);

— предоставления дочерней фирме указанного имущества в продлеваемую долгосрочную аренду, плата за которую в действительности не будет взиматься (капитализируется и дает величину взноса в уставный фонд учреждаемого предприятия);

— приобретения относительно небольшой части акций (паев) вновь учреждаемого (оформляемого как самостоятельное) дочернего предприятия за ≪живые≫ деньги.

Балансы выделенных предприятий подлежат консолидации в единый баланс материнской фирмы. Экономический смысл дробления крупного единого предприятия состоит в следующем.

1. Выделяются отдельные, имеющие самостоятельный баланс предприятия, которые специализируются на коммерчески перспективных продуктах. Заинтересованные в указанных проектах инвесторы могут иметь больше гарантий того, что кредиты или вклады в приобретение акций (паев), предоставленные таким специализированным предприятиям, не будут ≪размазаны≫ в материнской многопрофильной фирме и если материнская фирма является кризисной, то инвесторы могут быть более спокойны в том отношении, что их капиталовложения, помещенные в специализированное на рассматриваемом проекте предприятие, не будут использованы для покрытия первоочередных просроченных задолженностей неплатежеспособной материнской фирмы.

2. Санация (финансовое оздоровление) крупного предприятия может быть облегчена выделением юридически отдельных имеющих самостоятельный баланс, заведомо коммерчески неперспективных предприятий. Они — кандидаты на банкротство, которое только в некоторой мере затронет имущество выделившей их из своего состава материнской фирмы, так как учредители несут лишь ограниченную указанной величиной ответственность за долги. От коммерческой неудачи дочерних предприятий пострадают в первую очередь их кредиторы, долги которым в случае упомянутого банкротства частично не будут погашены. Если выделенное предприятие станет прибыльным, владельцы материнской фирмы смогут получить выгоду: оформление частных владельцев материнской фирмы на завышенную заработную плату в указанные дочерние предприятия; упорядоченная ликвидация коммерчески успешного дочернего предприятия (ликвидация дочернего предприятия с продолжением его бизнеса центральной компанией и одновременным получением свободного от долгов ликвидного остатка имущества дочернего предприятия).

Материнская фирма сохраняет решающие для нормального функционирования дочерних структур функциональные службы: научно-исследовательский (конструкторско-технологический) центр, централизованную бухгалтерию, финансово-инвестиционный отдел, единый отдел стандартизации, научно-техническую библиотеку, отдел кадров, транспортный цех.

При оценке предполагаемого проекта реорганизации необходимо составить прогноз будущих денежных потоков, которые предполагается получить после завершения сделки. При расчете денежных потоков должны быть учтены все синергетические эффекты, чтобы предусмотреть предельное влияние реорганизации.

Синергетический эффект — превышение стоимости объединенных компаний после слияния по сравнению с суммарной стоимостью компаний до слияния, или добавленная стоимость объединения (2 + 2 = 5).

Выгода может быть прямая и косвенная:

Прямая выгода от объединения предприятий — увеличение чистых денежных потоков реорганизованных компаний. Анализ прямой выгоды включает три этапа:

1) оценку стоимости предприятия на основе прогнозируемых денежных потоков до реорганизации;

2) оценку стоимости объединенной компании на основе денежных потоков после реорганизации;

3) расчет добавленной стоимости (все расчеты проводятся на базе модели дисконтированных денежных потоков).

Оценить эффективность реорганизации может оказаться легче, чем новый инвестиционный проект, так как объединяются действующие предприятия. Прогнозы объема продаж издержек, как правило, бывают основаны на результатах прошлых лет, следовательно, они более точные.

Косвенная выгода — увеличение рыночной стоимости акций или изменение мультипликатора цена/прибыль, так как акции объединенной компании могут стать более привлекательными для инвестора и их рыночная стоимость возрастет.

Процесс реструктуризации предприятия объективно необходим в условиях динамично развивающейся экономики, и для принятия эффективных решений в этой сфере проводят оценку стоимости предприятий в целях реструктуризации.