[Анализы и обзоры]→ [Обзоры

рынков оборудования]→ [Анализ рынка офисной мебели]

ОБЗОР РЫНКА ОФИСНОЙ МЕБЕЛИ

Содержание

обзора:

I.

Характеристика российского рынка офисной мебели

1.1 Характеристика российского

рынка офисной мебели

1.2 Импорт офисной мебели

II.

Характеристика сегмента офисной деревянной мебели

2.1 Характеристика сегмента

офисной деревянной мебели

2.2 Тенденции и перспективы

развития сегмента офисной деревянной мебели

2.3 Структура продаж в сегменте

офисной деревянной мебели

III.

Характеристика сегмента офисной металлической мебели

3.1 Характеристика сегмента

офисной металлической мебели

3.2 Тенденции и перспективы

развития сегмента офисной металлической мебели

3.3 SWOT-анализ сегмента

офисной металлической мебели

3.4 Доля отечественного

сегмента офисной металлической мебели в общем объёме мирового рынка

I.

Характеристика российского рынка офисной мебели

1.1 Характеристика российского

рынка офисной мебели

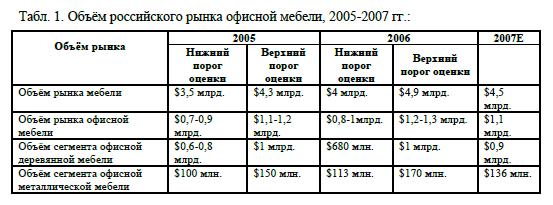

По пессимистичным оценкам экспертов

суммарный объём отечественного рынка офисной мебели, включающего сегмент

офисной деревянной мебели и сегмент офисной металлической мебели, в 2006 г. в денежном выражении

составил $0,8 млрд.-$1 млрд. по сравнению с аналогичным показателем 2005 г. ($700-900 млн.). По

оптимистичным оценкам суммарный объём рынка соответствовал $1,2-1,3 млрд. по

сравнению с аналогичным показателем 2005 г. ($1,1-1,2 млрд.). Рост рынка в 2006 г. составил чуть больше

13%, в 2007 г.

прогнозируемый рост составит ориентировочно 13-14%.

Объём российского рынка мебели в 2006 г. эксперты оценили в

$4 млрд. (2005 г.-$3,5

млрд.), с учетом "теневого сектора" цифра достигла $4,9 млрд. (2005 г.- $4,3 млрд.). Рост в

2006 г.

составил 14%. Прогнозируемый объём рынка мебели в 2007 г. составит

ориентировочно $4,5 млрд.

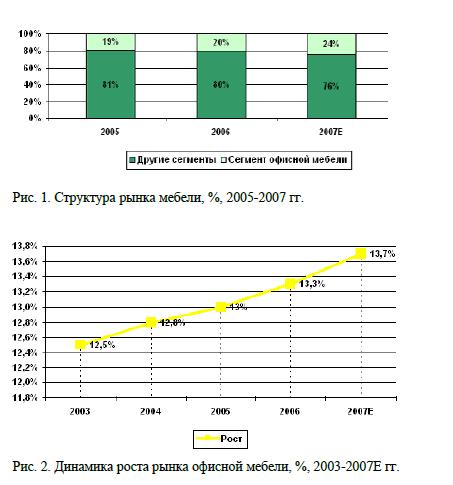

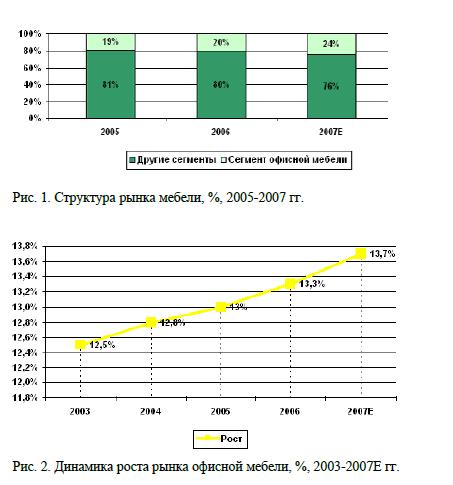

В 2005-2006 гг. согласно разным

источникам доля офисной мебели в общем объёме рынка мебели варьировалась от 20%

до 28%. Например, по данным Центра развития мебельной промышленности, доля

офисной и специальной мебели в общем объёме мебельного рынка России в 2005 г. составила 25%. В 2006 г. доля офисной мебели

в общем объёме рынка мебели равнялась 20%, а в 2007 г. доля составит

ориентировочно 24%.

В 2005-2006 гг. по обобщенным

экспертным оценкам из 20% общего объёма офисной мебели на долю офисной

деревянной мебели ориентировочно пришлось 16%, а доля офисной металлической

мебели составила 3-4%. В 2007

г. прогнозируется соотношение 18%-6% соответственно.

В 2005-2006 гг. Доля общего объёма

офисной мебели в общем объёме рынка мебели значительно не менялась. В 2007 г. прогнозируется

20-24%.

Следует отметить, что значительно

изменилась структура рынка офисной мебели. В 2005-2006 гг. на долю продукции

отечественных производителей пришлось 50-60% рынка по сравнению с аналогичным

показателем 1995-1996 гг., когда большую часть рынка занимала мебель импортного

производства.

Для данного рынка характерен

отложенный спрос, увеличение динамики которого, в свою очередь, складывается из

следующих составляющих: положительная динамика улучшения общеэкономической

ситуации в России; развитие бизнеса; увеличение объёмов государственного

строительства, строительства в промышленных секторах, специфика потребления

(замена офисной мебели (деревянной) производится чаще, чем бытовой).

По оценкам экспертов, российский

рынок офисной мебели является мелко дисперсным. Помимо крупных участников на

рынке сосредоточено большое количество компаний, как производящих мебель, так и

работающих с конечными потребителями (торгующие организации). Участников рынка

офисной мебели можно структурировать на три группы:

Компании, занимающие лидирующие позиции в отрасли, контролирующие большую часть рынка, активно продвигающие продукцию на рынке, имеющие широкую сбытовую сеть, инвестирующие в собственное развитие;

Крупные предприятия. По большей степени это региональные производители советской эпохи. Производство предприятий этой группы направлено на удовлетворения локального спроса;

Небольшие компании. Это самая многочисленная группа, количество компаний которой динамично растёт.

1.2 Импорт офисной мебели

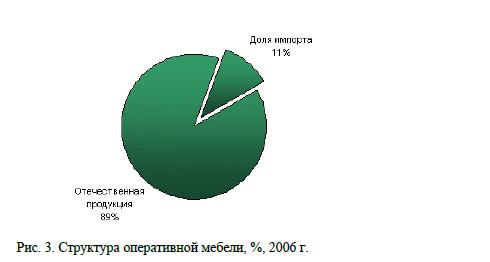

Как отмечают эксперты, относительно

стабильный импорт офисной мебели сформировался к 1998-1999 гг. В середине

1990-х недорогая и некачественная импортная мебель занимала большую часть

рынка. В 2003-2005 гг. суммарная доля импортной продукции на рынке в целом

ориентировочно составила 40%. По мнению экспертов, этот показатель варьируется

в зависимости от сегмента мебели. Например, в сегменте оперативной мебели

лидирующие позиции занимают отечественные компании.

По данным компании "PRADO

Банкир и консультант", лидером по импортным поставкам офисной мебели в

Россию является Италия. Суммарный объём импорта из Италии в 2004 г. и первой половине 2005 г. составил $27,5 млн.

В первом полугодии 2005 г.

динамику импорта в сторону увеличения показали Украина и Польша, чей объём

импорта составил ($6,8 млн. и $5 млн. соответственно). Активно осуществляются

импортные поставки из стран бывшего СССР, в частности, офисная мебель

поставляется из Латвии и Литвы, однако, доля этих стран в общем импорте

незначительна. Большая доля импорта поставляется из Белоруссии.

II.

Характеристика сегмента офисной деревянной мебели

2.1 Характеристика сегмента

офисной деревянной мебели

Под офисной деревянной мебелью*

понимается следующая деревянная мебель: оперативная мебель, мебель для

руководителя; мебель для переговорных комнат; мебель для зоны reception;

офисные перегородки. Учитывается офисная деревянная мебель, изготовленная как

из общего массива дерева, так и из ДСП, МДФ и др.

В 2005-2006 гг. по обобщенным

экспертным оценкам на долю офисной деревянной мебели ориентировочно пришлось

16%. В стоимостном выражении объём сегмента рынка офисной деревянной мебели по

оптимистичным прогнозам в 2006

г. составил $1 млрд. Пессимистичная оценка-$680 млн.

Рост в данном сегменте несколько превышает рост в сегменте офисной

металлической мебели.

В основном данный сегмент рынка

поделён между предприятиями, созданными в 90-е годы, которые инвестировали

средства в развитие своего производства, расширение ассортимента, улучшение

качества продукции.

Основной проблемой для отечественных

предприятий является недостаточная рекламная политика, направленная на

продвижение продукции на рынке. Региональные производители придерживаются

демпинговой политики и в связи с этим многие региональные участники рынка

находятся "в тени".

2.2 Тенденции и

перспективы развития сегмента офисной деревянной мебели

В сегменте офисной деревянной мебели

наметились следующие тенденции, во-первых, прогнозируется увеличение доли

присутствия в сегменте офисной деревянной мебели основными участниками рынка

посредством наращивания объёмов производства и продаж, расширения продуктовой

линейки, а также экспансия основных участников сегмента офисной деревянной

мебели в регионы, так как компании - производители расширяют географию продаж.

В краткосрочной перспективе

намечается усиление доли присутствия западных участников, в частности

производителей офисной деревянной мебели из стран Юго-Восточной Азии.

Кроме того, продолжится процесс по

интеграции отечественного рынка офисной деревянной мебели в мировой рынок

офисной деревянной мебели.

Существует тенденция роста объёмов

продаж офисной деревянной мебели в ценовых сегментах до $3-4 тыс., от $7 до 10

тыс. и тенденция использования разных цветовых гамм в классических тонах

офисной мебели.

2.3 Структура продаж в

сегменте офисной деревянной мебели

Наибольший спрос в сегменте офисной

деревянной мебели имеет оперативная мебель, она составляет половину от общего

объёма продаж. Ориентировочно 15% приходится на мебель для руководителя. В

равных долях имеют спрос следующие виды мебели: мебель для переговорных (10%),

мебель для reception (10%) и офисные перегородки (10%).

III. Характеристика сегмента офисной металлической мебели

3.1 Характеристика

сегмента офисной металлической мебели

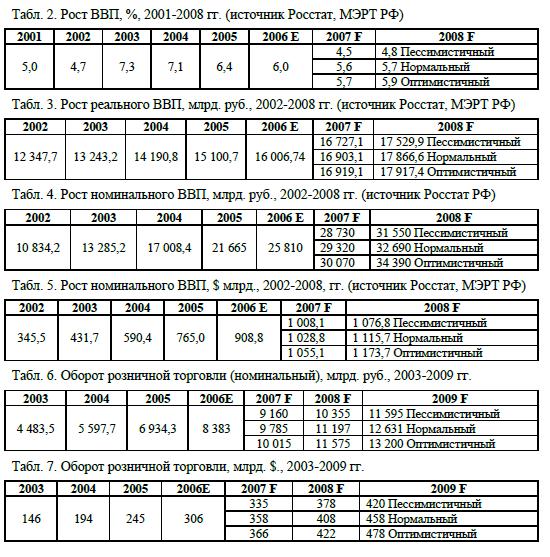

Сегмент офисной металлической мебели

включает в себя офисные металлические шкафы для хранения документов всех видов,

различные картотеки, различные стеллажи, шкафы для раздевания, оружейные шкафы,

ключницы, аптечки, почтовые ящики, многоящичные шкафы, подставки для сейфов,

мобильные стеллажи, сейфы.

Главное функциональное отличие

офисной металлической мебели от офисной деревянной состоит в том, что

металлическая мебель используется для хранения документов, сохранность которых

деревянная не гарантирует.

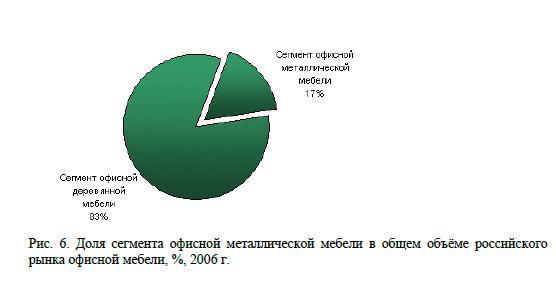

В 2006 г. доля сегмента

офисной металлической мебели в объёме российского рынка офисной мебели

составила 17% по сравнению с 2005

г.-в 14%. Объём сегмента офисной металлической мебели в 2006 г. по пессимистичным

оценкам экспертов составил $113 млн. по сравнению с аналогичным показателем 2005 г. ($100 млн.), по

оптимистичной оценке - $170 млн. (учитывая розничные цены, в которых

присутствует наценка 30-40%) (2005

г. - $150 млн.). Рост в 2006 г. составил чуть больше

13%. Прогнозируемый объём в 2007

г. $113 млн.

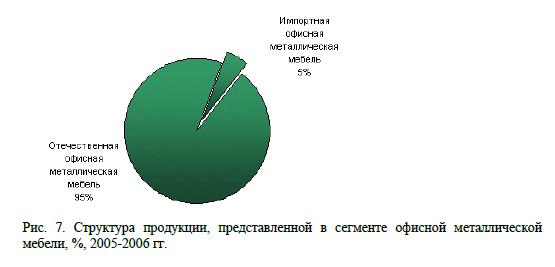

По оценкам экспертов, доля импортной

офисной металлической мебели в 2005-2006 гг. составила 5%. Для сравнения - в

1995-1996 гг. в сегменте офисной металлической мебели преобладала продукция

иностранного производства.

Импортная металлическая мебель на

российском рынке представлена двумя торговыми марками: Bisley (Великобритания)

и AIKO (заводы находятся в Таиланде, России), основной импортёр которых

"Промет". С 2000 г.

компания "Промет" является владельцем торговой марки AIKO в России.

Поставки металлической мебели из других стран - Италии, Словакии, Малайзии

сократились.

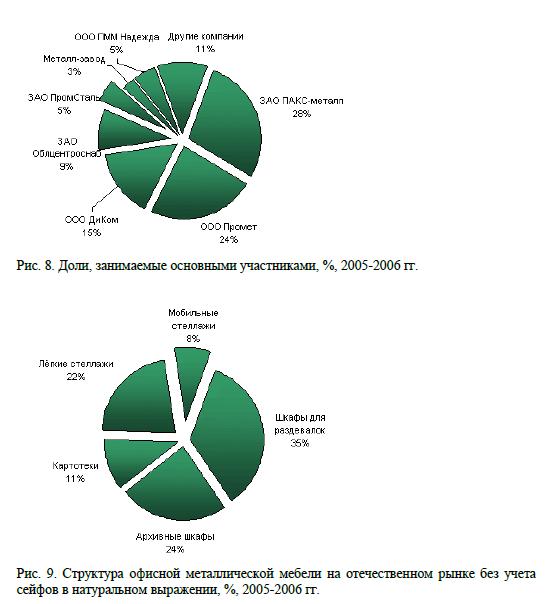

На сегодняшний день лидерами

сегмента офисной металлической мебели являются ЗАО "ПАКС - металл",

ЗАО "ДиКом", ООО "Промет", на долю которых, по мнению

экспертов, приходится 79% сегмента. 21% принадлежит ЗАО "ПромСталь",

ЗАО "Облцентроснаб", Металл - завод, ООО ПММ Надежда.

3.2 Тенденции и перспективы развития сегмента

офисной металлической мебели

Развитие сегмента офисной

металлической мебели производственного назначения напрямую зависит от развития

большинства отраслей промышленности.

По мнению экспертов, в 2006 г. прогнозируется

тенденция увеличения спроса на офисную металлическую мебель. Общее состояние

российской экономики определяет перспективы развития отечественной отрасли

металлической мебели.

В 2005 г. по темпам

экономического роста Россия продолжила тенденцию опережения развитых стран

мира, уступив Китаю и большинству государств СНГ. Превышение темпов роста по

сравнению с прогнозом связано в первую очередь с более высокими ценами на

нефть, способствующими дополнительному росту не только стоимостных объемов

экспорта, но и доходов населения, торговли и инвестиций в основной капитал.

Некоторое замедление роста ВВП по сравнению с предыдущим годом обусловлено,

прежде всего, значительным снижением темпов роста физических объемов экспорта и

сдержанной динамикой роста промышленного производства, не смотря на условия

благоприятной внешнеэкономической конъюнктуры. Трансформация экспортных доходов

в расширение потребительского спроса при снижении чистой нормы сбережения

домашних хозяйств является важнейшим фактором роста российской экономики,

который перевешивает эффект снижения темпов роста промышленности и физического

роста экспорта. За 2005 г.

оборот розничной торговли увеличился на 12%, платные услуги населению - на

7.5%, что близко к показателям роста годом ранее. Существенным фактором

поддержания высокой динамики потребления товаров и услуг является продолжение

мощной поддержки со стороны потребительского кредитования.

Показатель российского оборота

розничной торговли стал сравним с аналогичными показателями ведущих европейских

стран. По прогнозам экспертов, в краткосрочной перспективе Россия войдет в

тройку лидеров европейских стран по этому показателю.

Рост спроса базируется на увеличении

объёма промышленного строительства в таких отраслях промышленности, как ТЭК,

черная и цветная металлургия. Увеличение объёма строительства частных офисных

зданий, оснащение государственных предприятий металлической мебелью также

положительно скажется на увеличении спроса.

- Увеличение доли сегмента офисной металлической мебели в общем объёме российского рынка офисной мебели. В 2006 г. прогнозируемая доля - 11-12%;

- Увеличение доли присутствия основных участников рынка за счет расширения продуктовой линейки, расширения региональных дилерских сетей, сетей представительств; увеличения объёмов производства и объёмов продаж;

- По оценкам экспертов, перспектива роста рынка офисной металлической мебели в 2006 г. составит 10-15%;

- Экспансия офисной металлической мебели азиатского производства. Эксперты прогнозируют увеличение доли присутствия китайских производителей в данном сегменте благодаря их демпинговой политике на продукцию.

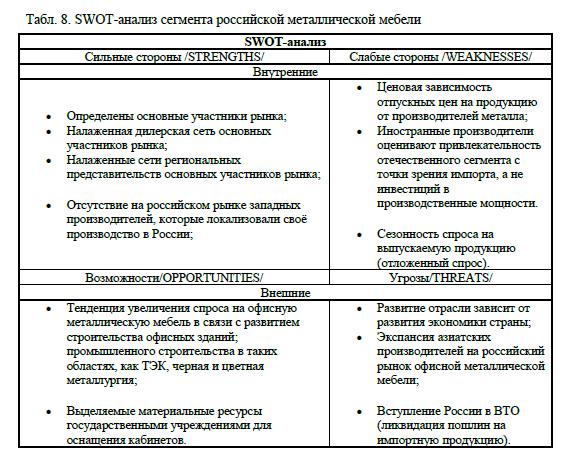

3.3 SWOT-анализ сегмента офисной

металлической мебели

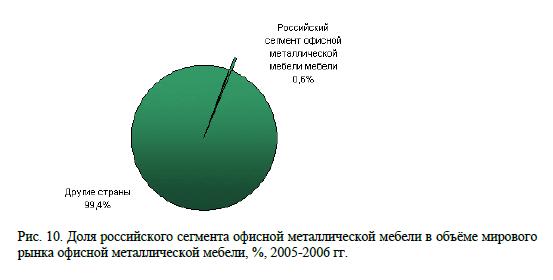

3.4 Доля отечественного сегмента офисной металлической

мебели в общем объёме мирового рынка

В объёме мирового рынка офисной

металлической мебели доля сегмента российской офисной металлической мебели

незначительна и составляет меньше 1%. Кроме того, в планы большинства

российских производителей офисной металлической мебели не входит вывод своей

продукции на мировой рынок. По большей степени экспансия ограничивается

региональными рынками Российской Федерации и рынками стран СНГ. Перспективными

направлениями региональной экспансии являются рынки Казахстана, Белоруссии,

Украины.

Источник информации: http://www.rbc.ru

Полезная информация по оценке машин и оборудования