[Московский финансово-промышленный университет (МФПУ или МФПА)]→[Практикум по дисциплине «Основы оценки стоимости недвижимости»]

Практикум по дисциплине «Практика оценки стоимости недвижимости»

1. Оцените стоимость магазина со стабильным чистым операционным доходом 1,5 млн. рублей в год. Однако, в дальнейшем прогнозируется снижение стоимости объекта за счет износа: через 20 лет потеря стоимости объекта составит по прогнозам 20% его первоначальной цены. Безрисковая ставка составляет 7%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 1,2%, премия за инвестиционный менеджмент – 1%. Норму возврата на капитал необходимо определить в данной задаче методом Ринга.

2. Оцените стоимость офисного помещения с годовым чистым операционным доходом 700 тыс. руб. в год. В дальнейшем ожидается увеличение стоимости объекта, прирост цены по истечении 20 лет составит 40%. Безрисковая ставка составляет 7%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 2,5%, премия за инвестиционный менеджмент – 2,5%. Норму возврата на капитал необходимо определить в данной задаче методом Инвуда.

3. Оцените стоимость офисного помещения с годовым чистым операционным доходом 700 тыс. руб. в год. В дальнейшем прогнозируется снижение стоимости объекта за счет износа: через 20 лет цена объекта составит по прогнозам 30% его первоначальной цены. Безрисковая ставка составляет 7%, премия за риск вложения в недвижимость – 2,5%, премия за инвестиционный менеджмент – 2,5%. Для определения премии за низкую ликвидность оценщик проанализировал срок экспозиции аналогичных объектов на рынке, который составляет 3 месяца. Норму возврата на капитал рассчитать методом Хоскальда.

4. Определить ЛНЭИ нежилого помещения. Возможные виды использования нежилого помещения: офис, ресторан или кафе, магазин. Все варианты являются законодательно разрешенными, физически осуществимыми и финансово реализуемыми, кроме организации места общественного питания.

5. Оцените стоимость нежилого помещения, по которому спрогнозированы денежные потоки (ЧОД) в тыс. рублей: 1-й год – 700; 2-й год - 1100; 3-й год – 1300; 4-й год – 900. В конце прогнозного периода (через 4 года) прогнозируется продажа объекта недвижимости за 4500 тыс. руб. Безрисковая ставка составляет 8%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 1,5%, премия за инвестиционный менеджмент – 1,5%.

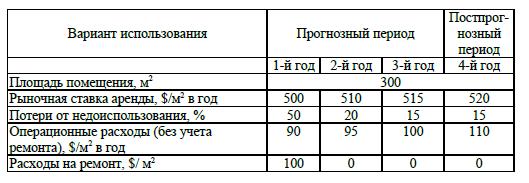

6. Рассчитать стоимость офисного помещения, данные в таблице. Безрисковая ставка составляет 7%, премия за риск вложения в недвижимость – 2,5%, премия за низкую ликвидность – 1,5%, премия за инвестиционный менеджмент – 2,5%. Через 3 года стоимость реверсии рассчитать методом капитализации дохода, если прогнозируется, что стоимость перепродажи будет составлять 100% от первоначальной стоимости недвижимости.

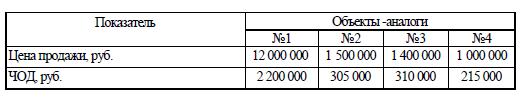

7. Рассчитать стоимость магазина с годовым чистым операционным доходом 4500000 руб., если известны данные по продажам аналогичных объектов недвижимости.

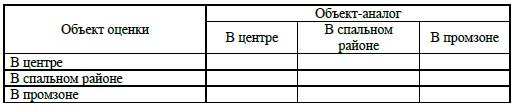

8. Выявлены идентичные объекты недвижимости, которые отличаются по местоположению. Цена объекта в центре города – 147 000 руб/кв.м., цена объекта в спальном районе – 128 000 руб/кв.м., цена объекта в рядом с промышленной зоной - 115 000 руб/кв.м. Определите коэффициентные корректировки на местоположение для различных оценочных ситуаций и заполните таблицу корректировок.

Таблица корректировок на местоположение

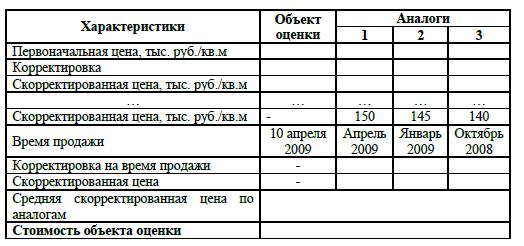

9. По данным рынка недвижимости был выявлен среднегодовой прирост цен в размере 4% год в сегменте офисных помещений до 100 метров. Выявлены цены по сопоставимым объектам, по всем отличающимся характеристикам по аналогам и объекту оценки поправки внесены кроме поправки на время продажи. Рассчитать стоимость оцениваемого объекта недвижимости (дата проведения оценки – 10 апреля 2009) площадью 75 кв.м.

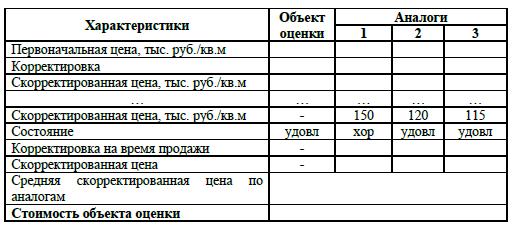

10. Выявлены цены по сопоставимым объектам, по всем отличающимся характеристикам по аналогам и объекту оценки корректировки внесены, кроме поправки на состояние объектов недвижимости. Рассчитать стоимость оцениваемого объекта недвижимости (состояние удовлетворительное) площадью 205 кв.м.

Выявлены парные продажи: два идентичных объекта недвижимости, цена объекта парной продажи в хорошем состоянии 67 тыс. руб./кв.м., в удовлетворительном составляет 54 тыс. руб./кв.м.

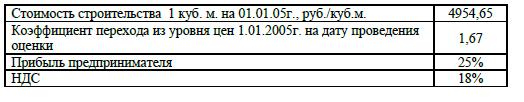

10. Определите стоимость объекта недвижимости, если стоимость земельного участка равна 750000 рублей. Суммарный накопленный износ здания составляет 26%. Строительный объем здания – 1500 куб.м.

12. Определите стоимость объекта недвижимости, если полная стоимость воспроизводства оцениваемого объекта равна 13500000 рублей. Рыночная стоимость земельного участка определена на уровне 4500000 рублей. Признаки функционального и внешнего износа не выявлены. Данные для определения физического износа представлены в таблице.

Цена решённого практикума = 2000 руб.

Для приобретения практикума, пишите: expert.rsa@mail.ru