[Теория «Оценка»]→[Теория «Оценка недвижимости»]→[Статья Пылаевой А.В. Проблемы классификации в кадастровой оценке и налогообложении недвижимости]

Проблемы классификации в кадастровой оценке и налогообложении недвижимости

А.В. Пылаева, научный руководитель АНО «Институт развития территорий», к.э.н.

Введение

Массовая (в российском контексте – кадастровая) оценка недвижимости является важным элементом систем налогообложения недвижимости, основанных на стоимости.

Зарождение, формирование и становление массовой оценки недвижимости было вызвано развитием систем налогообложения в тех странах, в которых введен налог на недвижимость и в качестве базы налога выбрана стоимость недвижимости. Для России это актуальная задача сегодняшнего дня, так как одним из направлений повышения эффективности налоговой политики является реформирование системы налогообложения в части введения налога на недвижимость и установления в качестве базы налога кадастровой стоимости недвижимости.

Согласно международному стандарту по массовой оценке стоимости недвижимого имущества, «массовая оценка представляет собой процесс определения стоимости группы единиц недвижимого имущества по состоянию на конкретную дату с использованием общих данных, стандартизированных методов и статистического тестирования» [1].

Похожее определение содержится в Федеральном стандарте оценки «Определение кадастровой стоимости объектов недвижимости (ФСО № 4): «...под массовой оценкой недвижимости понимается процесс определения стоимости при группировании объектов оценки, имеющих схожие характеристики, в рамках которого используются математические и иные методы моделирования стоимости на основе подходов к оценке» [2]. Из определений следует, что важным, обязательным этапом (элементом) массовой оценки является группировка, классификация объектов недвижимости (оценки).

Классификацией называется разделение рассматриваемой совокупности объектов на однородные (в смысле проводимого затем статистического анализа) группы. При этом термин «классификация» используют, в зависимости от контекста, для обозначения как самого процесса разделения, так и его результата [3 , с. 43].

Рассмотрим классификацию объектов недвижимости в целях кадастровой оценки и налогообложения недвижимости.

Классификация объектов недвижимости в целях кадастровой оценки и налогообложения

Классификация и оценка объектов недвижимости. Важной задачей кадастровой оценки недвижимости является повышение экономической эффективности системы налогообложения, которая, как правило, характеризуется низкими затратами в пересчете на один объект налогообложения. Эту задачу призвана решить классификация объектов недвижимости, она применяется с целью перехода от индивидуального разнообразия объектов недвижимости к ограниченному количеству классов объектов оценки. Основой классификации является различное функциональное назначение (использование) объектов оценки, которое и определяет различие в стоимости.

Классификация, как правило, соотносится с сегментацией рынка недвижимости, основные классы объектов оценки - это квартиры, индивидуальные жилые дома, гаражи, сады, объекты торгового и промышленного назначения и т.д. [4, стр. 19]. Для определения кадастровой стоимости классу объектов оценки ставится в соответствие метод оценки. Эти два аспекта – метод оценки и сегмент рынка недвижимости – в конечном счете определяют стоимость объекта оценки. Поэтому стоимость объекта оценки зависит от того, к какому классу он будет отнесен.

Именно в классификации наиболее ярко проявляется отличие массовой оценки от индивидуальной оценки. В индивидуальной оценке перед оценщиком стоит задача выявить все отличительные особенности объекта оценки, влияющие на формирование стоимости. В массовой оценке оценщик обобщает объекты оценки и фактически оценивает класс объектов оценки.

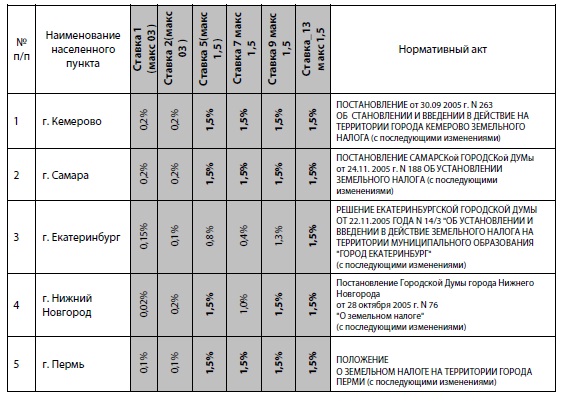

Классификация и налогообложение объектов недвижимости. В налогообложении классификация применяется для установления ставок налога и законодательного закрепления максимального значения этих ставок. Однако классификация может нарушить экономический принцип налогообложения «в соответствии со стоимостью», поскольку обусловливает возможность более или менее выгодного для собственников налогообложения, когда ставки изменяются вследствие политических, а не экономических причин. Рассмотрим Таблицу 1, в которой приведены значения ставок налога, установленных для налогообложения земельных участков категории земель «Земли населенных пунктов» в ряде крупных городов Российской Федерации.

Таблица 1 - Ставки налога для налогообложения земельных участков категории земель «Земли населенных пунктов»

Отметим, что в отношении земельных участков объектов торговли, офисной застройки, объектов промышленности установлены максимальные ставки налога, в то время как ставки налога, применяемые к земельным участкам многоэтажной и индивидуальной жилой застройки не максимальны. Это говорит о социально обусловленной налоговой нагрузке на физических лиц, которые, как правило, владеют земельными участками индивидуальной жилой застройки, и максимальной налоговой нагрузке в отношении владельцев земельных участков объектов торговли, офисов, промышленности.

Классификация имеет сходство с частичным освобождением от налога, поскольку в отношении определенных классов объектов недвижимости может быть установлен благоприятный режим оценки стоимости для налогообложения. В то же время, классификация отличается от освобождения от налога, так как не налогоплательщик инициирует частичное освобождение от налога, а функциональное назначение (использование) объекта недвижимости определяет его отнесение к конкретному классу объектов оценки, и затем оценщиком принимается решение о применении метода оценки.

Процессы кадастровой оценки и налогообложения, с одной стороны, независимы, с другой стороны – они взаимосвязаны. Эта взаимосвязь осуществляется через классификацию. Классификация служит связующим звеном между кадастровой оценкой как способа определения налоговой базы, и налогообложением в части установления налоговых ставок.

Исследуем роль классификации как связующего элемента кадастровой оценки и налогообложения недвижимости. Для определения кадастровой стоимости каждому классу объектов оценки ставится в соответствие метод оценки, в налогообложении каждому классу соответствует ставка налога. Так, посредством классификации, соединяются два элемента налога – база налога и ставка налога, и реализуются принципы эффективности и справедливости налогообложения: в оценке - экономическая эффективность, в дифференцированных ставках налога – социальная справедливость.

Классификация, с одной стороны, обеспечивает дифференцированный подход к различным классам объектов недвижимости, с другой - усложняет систему налогообложения, препятствует ее прозрачности и справедливости. С ростом количества классов объектов недвижимости данный эффект еще более усугубляется, различия в ставках налога, применяемых к стоимости классов объектов недвижимости для налогообложения, и методах оценки классов, возрастают. Именно поэтому всегда актуален и неоднозначен вопрос о количестве классов объектов оценки и их отличительных особенностях. В любом случае, выделение класса должно быть обосновано как с точки зрения экономики, так и с позиций социальной политики страны.

Классификация земельных участков

Рассмотрим классификацию земельных участков для целей оценки и налогообложения на примере наиболее значимой в налогообложении категории земель «Земли населенных пунктов» [5, стр. 112]. Классификация земельных участков в составе указанной категории впервые была введена в 2002 году, затем была изменена в 2007 и 2011 годах [6, 8]. Основные изменения классификации представлены на Рис. 1.

....

скачать статью полностью можно по ссылке ниже

....

скачать статью полностью можно по ссылке ниже

Источник информации: Пылаева А.В. Проблемы классификации в кадастровой оценке и налогообложении недвижимости // Общероссийский информационно-аналитический и научно-практический журнал «Имущественные отношения в РФ» - 2011. №10 (121)

Скачать полностью статью в формате pdf (420 кВ): Пылаева А.В. "Проблемы классификации в кадастровой оценке и налогообложении недвижимости"